продолжая серию из около финансовых постов, зафикшу одну свою ставку в инвестициях, которая целиком оформлена через фьючерсы, и дальностью в год.

ставка на сырьё

в чем стратегия?

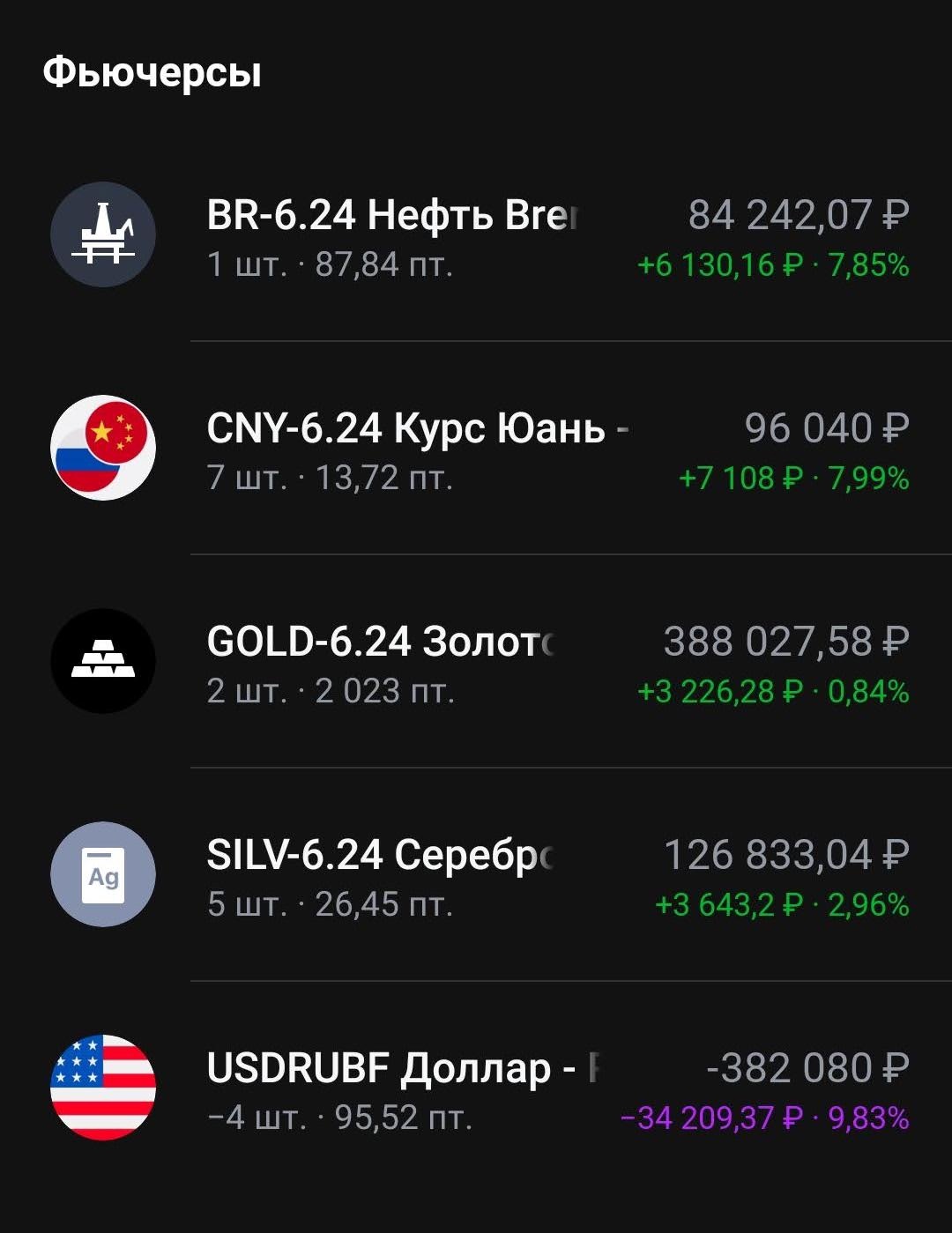

первое, на что стоит обратить внимание - это "шорт" по доллару. однако всё не так просто. потому что эта позиция, по плану, должна отыграться в последнюю очередь.

позиция открывалась по цене 88.5К, что, как мне показалось, вполне приемлемый курс для рубля, выше - перебор. однако уверенности в укреплении рубля в краткосрочной перспективе не было, поэтому была открыта компенсирующая позиция в юане, в более дружественной валюте. однако юань лишь очень частично покрывает эту позицию.

всё потому, что основной акцент был сделан на сырьевые индексы, которые торгуются в долларе, поэтому если бы я набрал исключительно их, то очень сильно бы привязался в доллару. а если предположить, что рубль вдруг укрепляется (а такого исключать не следует, волатильность высокая), то потенциальный профит, который ожидается от сырьевых позиций, мог бы обнулиться за счёт валютной переоценки.

как можно заметить, сырьевых долларовых позиций набрано больше, чем долларового шорта, поэтому даже в случае ослабевания рубля и уж тем более сохранения на уровне 88.5, у меня нет убытков.

если ж рубль вдруг укрепляется, то ставка на рост сырьевых позиций, которые позволяют оставаться в профите.

хэджирование, риск-менеджмент.

и принятие решения уже по актуальной ситуации.

например, если вдруг рубль краткосрочно заметно ослабевает, то у в дело вступает позиция в юане, она первой фиксирует профит от роста ин.валюты. при этом долларовая позиция остаётся в том же объеме… после любого роста следует тренд снижения. если правильно поймать хай и зафикситься, то потом можно откупить позицию ниже, получив профит от разницы.

также у меня остаются сырьевые долларовые позиции, которые можно зафиксить при существенном ослабевании рубля. как например позиция по нефти, которая сама успела дать профит в 7.85%, так ещё и бонусом 9.83% от валютной переоценки, итого почти 17%.

и вот этот валютный момент - самый интересный, потому что если быть нубом и ориентироваться только на циферки на экране, то видится только 7.85%. однако позиция открывалась по цене 73.2К… +6.12К, что пишется в профите, это получается 79.32К, хотя по факту имеем 84.24К.

поэтому смотря на -34К в долларовой позиции, и суммируя зелёные числа по остальным, может показаться что они чёт как-то и покрывают, типа убыток.

но на деле это не так, и весь долларовый "убыток", на деле целиком обнулён одной позицией по золоту.

соответственно, если я правильно поймаю смену тренда, и закрою лонговые фьючерсные позиции, то потом закрыв долларовую на откате, я получу доп валютный профит.

и план именно такой.

а даже если я выйду чуть раньше, например закрыв позиции по юаню и нефти, то при дальнейшем ослабевании рубля, могу усреднить за чёт серебра, и даже потом зафиналить это дело фьючём на золото.

на счёт позиции в золото - это основная ставка. принято считать, что это защитный инструмент. да, всё не так однозначно. но я уже сказал, что помимо хэджа, тут присутствует момент действия из конъюнктуры…

в нынешней ситуации очень сложно что-то прогнозировать. поэтому я собрал такую структурную позицию, которая мне кажется гибкой.

и гибкость эта в валютной волатильности. а ключевой источник профита - сырьё, которое имеет свойство расти в трудные времена, когда фронт смещается со спекуляций на рынке, из виртуального мира в материальный.

ещё момент, который бы подсветил, - это сроки исполнения контрактов… июнь 2024, кроме фьюча на доллар - который является "вечным фьючерсом". на самом деле изначально планировал все позиции взять на один срок, однако поглядев на долларовые фьючи, стало понятно, что сейчас нет никакой разницы от срока исполнения, они плюс-минус имеют одну цену. хотя ранее у фьючей с разницей исполнения в год была ощутимая разница в торгуемой цене, туда закладывалась разница в ставках ЦБ рассматриваемых валют. сейчас, то ли от того, что ставки сблизились, то ли из-за рисков удерживания долларов, но разница стала незначительной. поэтому был взят вечьный фьюч по актуальной на тот момент цене за доллар.

и в случае чего, исходя из мыслей на 6.24, я смогу продолжить удерживать дальше позицию по доллару. ибо если взглянуть на историю, то после резкого ослабевания рубля, тот плавно переходит в тренд укрепления.

как это было после 2014-го года, когда с февраля 2016-го за год он укрепился на 25%. в чём прикол, ведь между концом 2014 и началом 2017 - два с небольшим года? - а в том, что стрельнуло в конце 2014, после резко сильно откатило, а потом чуть медленнее накатило второй волной. и мне видится некоторая схожесть с текущей ситуацией, когда в 2022 стрельнуло к 120, потом в откатило назад к 50, и вот второй волной летим к 100-ке. я надеюсь, что затем ситуация нормализируется, и начнётся уверенное укрепление рубля, например к своим 75-80 за доллар.

в общем, поглядим что из этого получится. уже меньше года осталось, да и время так быстро летит.

ps

кста, чтобы бесплатно удерживать таку позицию на овер 1КК, нужно держать кэшем 135К. т.е. примерно 12.5% от позиции. а ожидаемый профит даже больше. а это значит, что если всё пройдёт как надо, то речь идёт про иксы)

дополнения

30 августа 2023

хороший пример того, что бывает когда лезишь в инструмент, в котором не шаришь…

я залез в вечный вьючерс, а у него есть нюанс - фандинг. итого, за 3 месяца этот фандиг принёс минус в 3 с небольшим процента.

при этом фандинг по вьючерсу юаня ведётся себя наоборт и имеет около нулевой фандинг. но тут уже прикол в том, что по нему у меня была лонговая позиция, поэтому я здесь тож успел получить микро убыток в фандинге. но позиция по итогу плюсовая.

15 сентября 2023

второй хороший пример: нюансы расчёта вариационной маржы

хэджирование и валютная переоценка, упоминаемые в текущем посте - не работают как ожидалось. из-за незнания нюансов расчётов по сырьевым фьючерсам, был получен убыток.